Edilizia. C’è sempre una prima volta

Per la prima volta l’Italia presenta numeri da ripresa economica d’altri tempi e per la prima volta il settore delle costruzioni mostra indicatori migliori di quelli medi europei. Un’ottima occasione per il settore distributivo, per consolidare i propri mercati e affrontare positivamente il futuro ritorno alla normalità.

Mai come in quest’ultimo anno l’edilizia è tornata ad essere un motore per la ripresa economica, grazie a condizioni straordinarie che questo settore non ha mai avuto, una congiuntura altamente positiva determinata dal combinato disposto della ripresa economica post pandemia, e la conseguente ripartenza dei cantieri, e del sistema di defiscalizzazione legato al superbonus 110% ma anche agli altri bonus fiscali, i quali possono contare sulla possibilità di utilizzare la cessione del credito o lo sconto in fattura, vere novità che hanno dato un impulso al mercato ben oltre le aspettative dei legislatori.

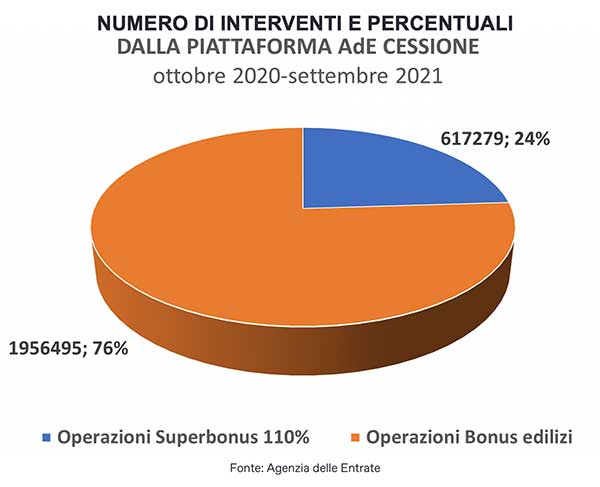

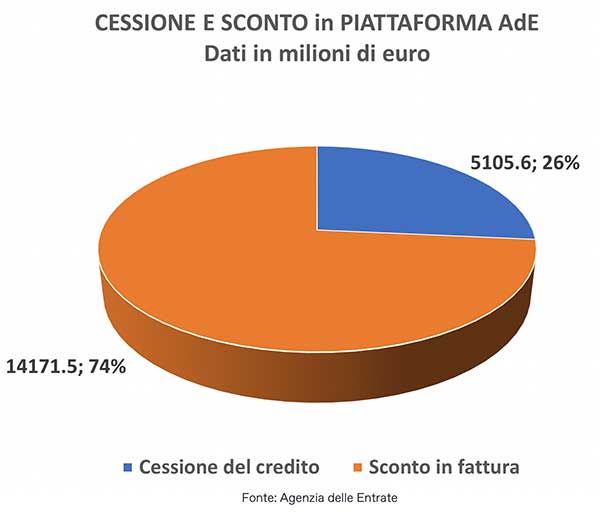

I dati pubblicati dall’Agenzia delle Entrate sull’uso di questi strumenti evidenzia infatti la forte dipendenza del mercato dall’uso delle agevolazioni, che grazie alle normative legate al superbonus, hanno esteso cessione del credito e sconto in fattura a tutti i bonus, che hanno finora beneficiato in modo massiccio di queste opportunità. Ma, come ormai ben noto, questi sono provvedimenti temporanei ed eccezionali che stanno sostenendo la ripartenza economica italiana e come tali vanno trattati.

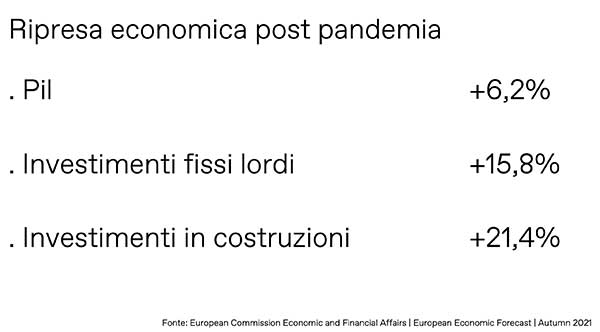

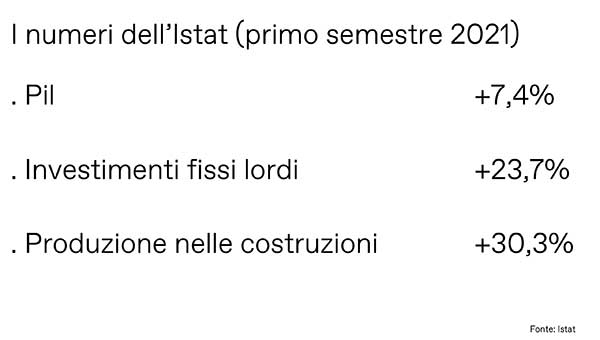

L’outlook previsionale autunnale della Commissione europea indica una crescita complessiva del Pil italiano nel 2021 del +6,2%, con gli investimenti in aumento del 15,8% e in particolare con una crescita record degli investimenti in costruzioni del 21,4%. A livello nazionale l’Istat ha certificato nel primo semestre 2021 una crescita del Pil del +7,6% con una dinamica degli investimenti fissi lordi del +23,7%. La variazione degli investimenti in costruzioni secondo Ance vede una crescita del +34,3% nel 1° semestre 2021, mentre la previsione di chiusura per l’anno in corso, secondo il Cresme, sarà a +17,6%. Secondo i dati CNCE le ore lavorate nell’edilizia nel periodo gennaio-agosto 2021 sono aumentate del +30,8% rispetto allo stesso periodo dell’anno precedente.

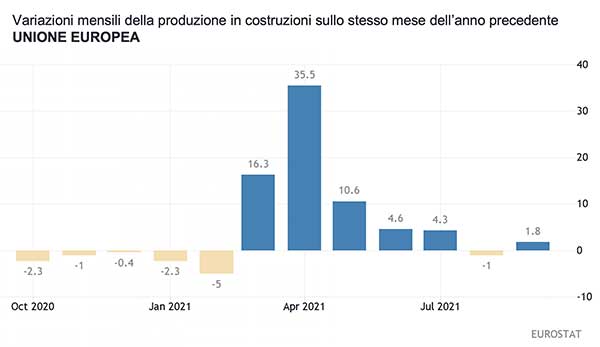

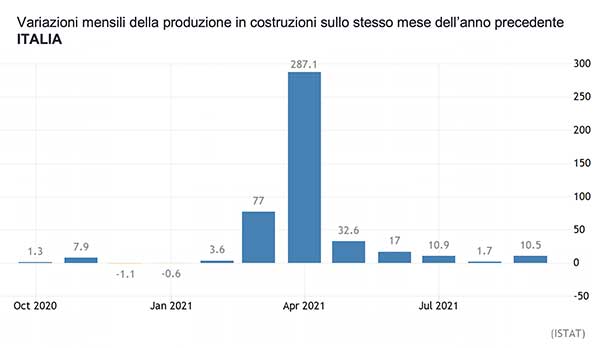

L’Italia è l’unico paese, nello scenario europeo, a mostrare andamenti della produzione nelle costruzioni sempre positivi dal mese di luglio dello scorso anno, eccezione fatta per il debole rallentamento di dicembre 2020 e gennaio di quest’anno, con una dinamica media tra gennaio e agosto 2021 del +30,3%, sempre secondo i dati Istat. Il confronto tra le dinamiche medie della produzione nelle costruzioni a livello europeo (Europa a 27 paesi, dunque nello scenario post Brexit) evidenzia un periodo negativo tra ottobre 2020 e febbraio 2021, una ripresa significativa e un calo ad agosto di quest’anno, calo fisiologico per lo stop ai cantieri nei mesi estivi.

A livello nazionale il trend per la prima volta è migliore di quello medio europeo, con valori sempre migliori e in alcuni casi eccezionalmente migliori di quelli medi europei. Il grande stop ai cantieri di aprile 2020 ha causato la grande ripresa, a tre cifre (+287%) del mese di aprile 2021, ripresa dovuta al fatto che lo scorso anno la produzione in aprile aveva fatto segnare un blocco pari ad un -70%. Ma confrontando le crescite successive emerge come la dinamica italiana sia sempre superiore a quella europea, una condizione di eccezionalità che dobbiamo prendere in considerazione per non farci sorprendere dal futuro “ritorno alla normalità”.

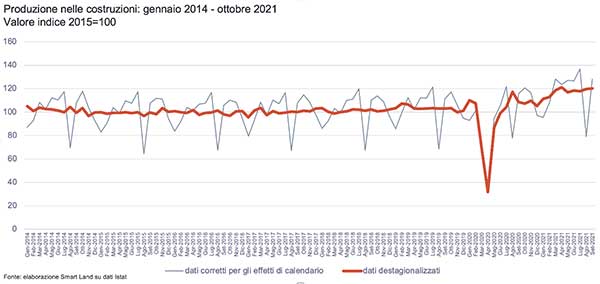

Numeri così erano impensabili un anno fa e una delle novità, con le quali dobbiamo fare i conti, è che nello scenario attuale e in una congiuntura come questa le previsioni non durano ormai neppure il tempo di un trimestre, e vanno riaggiornate costantemente, in un monitoraggio continuo, data la velocità con la quale si muove il mercato, sia in senso positivo che negativo. In ogni caso se osserviamo lo scenario di medio periodo 2014-2021 emerge come la produzione del settore delle costruzioni nel periodo 2014-2019 abbia galleggiato costantemente intorno a quella che possiamo definire “economia del prefisso telefonico”, ovvero variazioni comprese tra lo 0,2 e lo 0,4 per cento. Dopo il picco negativo dello scorso anno, dovuto comunque a cause extraeconomiche, la ripresa ha portato il settore delle costruzioni a viaggiare oggi su valori di ben 20 punti percentuali superiori a quelli medi del 2015.

Va sottolineato che questo risultato beneficia dell’effetto “miccia” del superbonus, che ha innescato investimenti che possono contare su una liquidità privata elevatissima (+64 miliardi i risparmi degli italiani tra giugno 2020 e giugno 2021, che hanno fatto raggiungere al nostro paese la soglia record di 1.715 miliardi di euro nei depositi bancari delle famiglie), da un altro le dinamiche speculative legate alla ripresa del commercio internazionale (oltre +600% il costo di trasporto in container nell’ultimo anno) e alla carenza di materie prime hanno fatto aumentare i prezzi oltre le soglie di normale fluttuazione. Nel nostro paese l’aumento dei prezzi dei materiali sconta inoltre il problema legato all’inversione del rapporto domanda-offerta. In questo momento viviamo infatti in una bolla di eccesso di domanda e scarsità di offerta, bolla che nel tempo si ridimensionerà, ma che per ora comporta aumenti dei prezzi che hanno due conseguenze: da un lato un aumento dei costi per gli utenti finali e quindi un innalzamento dell’inflazione media di settore, da un altro un aumento dei fatturati delle imprese, in particolar modo quelle del sistema distributivo, dovuto non solo alle dinamiche positive del mercato ma anche proprio all’incremento dei prezzi stesso.

Le tabelle ministeriali del MIMS riportano ad esempio crescite record per il ferro (+44%), per i laminati (+48%), per l’acciaio (+59%), per i tubi in PVC (+21%), per il rame (+33%), per i laterizi (+19%), per il vetrocamera (+15%) e per il legname per le costruzioni (+44%). Al di là del grido di aiuto delle imprese e delle loro associazioni, per le quali gli aumenti sono maggiori di quelli rilevati ufficialmente dal Ministero (e sui quali verranno poi dati gli aiuti alle imprese nei prossimi mesi), il punto di tutta evidenza è che la crescita del mercato si combina con dinamiche congiunturali che incidono e possono incidere fortemente sulla capacità reddituale delle imprese, che da un lato vedono incrementare il mercato e il lavoro e da un altro lato vedono assottigliarsi i margini a causa di questi aumenti. Un elemento peraltro da non trascurare è che alcune dinamiche di crescita dei fatturati delle imprese in questo momento si devono proprio all’effetto leva dei prezzi, il che porta ad una considerazione: non tutta la crescita è positiva, se non governata e gestita.

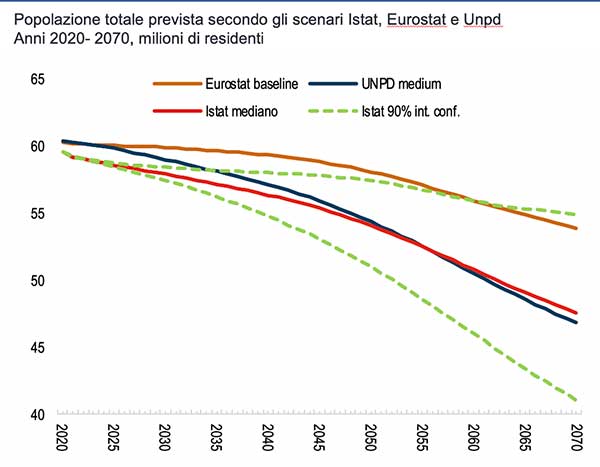

Un altro elemento positivo, che dà stabilità al mercato costituisce un ottimo punto di partenza per il suo futuro consolidamento, è che negli ultimi anni si è costantemente incrementata la durata assicurata dei mesi di cantiere delle imprese di costruzioni, per tutte le tipologie di lavori, con un aumento significativo nell’ultimo anno, che ha portato nel periodo 2014-2021 a passaggi da 11 a oltre 22 mesi per le opere pubbliche, da 9 a 15 mesi per i lavori di costruzione di edifici (cantieristica, legata alla nuova costruzione) e da 7 a 12 mesi per i lavori di costruzioni specializzati (finiture e impianti, legati per lo più alle ristrutturazioni). Notizie positive, dunque, che però nel futuro si scontreranno con dinamiche che vedranno il nostro paese regredire dal punto di vista demografico. Come ha di recente indicato Istat, il nostro paese è destinato ad una riduzione della popolazione residente molto consistente e ad un invecchiamento che comporterà cambiamenti nella quota generale di domanda.

E non è un caso segnalare questo fenomeno, perché è proprio in un momento positivo come questo che va sottolineato che queste dinamiche di mercato molto positive avvengono in un paese a crescita zero. Prima della crescita economica dobbiamo considerare infatti la crescita demografica. Il nostro paese è uno dei pochi in Europa a mostrare andamenti previsionali negativi per i prossimi anni: -0,1% nel 2022 e -0,1% nel 2023, con una riduzione prevista di 5 milioni di abitanti nel 2030. Dunque un paese che non cresce, anzi che invecchia e perde popolazione, quali prospettive ha dunque di consolidare questa crescita?

Le domande che dobbiamo farci sono molte, in primo luogo perché non siamo capaci di trasformare questa crescita in posti di lavoro. A fronte di un aumento delle ore lavorate in edilizia di oltre il 30% il numero degli addetti è cresciuto solo del 10%. Questi numeri potrebbero essere positivi se legati ad un aumento della produttività del settore, ma dobbiamo sempre ricordarci che mentre tra il 1961 e il 2020 la produttività delle attività manifatturiere è aumentata di 150 punti percentuali, quella dell’edilizia ne ha persi 15.

Un paradosso legato al sistema imprenditoriale, basato su moltissime micro e piccole imprese, che fanno difficoltà ad essere competitive in un mercato che chiede sempre più organizzazione e specializzazione. Il Superbonus sta mostrando che le imprese di piccola dimensione non riescono ad agganciare questo mercato, perché il superbonus richiede una filiera organizzata e figure in grado di svolgere i lavori secondo le prestazioni richieste dagli incentivi. Se ciò è vero per il sistema delle imprese di costruzioni è ancora più vero per il settore della distribuzione di materiali, compreso il settore brico, ovvero tutto il sistema distributivo di materiali per le costruzioni e il “sistema casa” che conta in Italia, secondo dati Cerved, 46.700 intermediari commerciali, che trattano materiali edili, materiale elettrico, ferramenta, legname per arredamento e pavimentazioni, prodotti idrotermosanitari, infissi, ceramiche, sanitari e arredo bagno. Il settore occupa poco meno di 140.000 addetti, e la parte numericamente più rilevante degli operatori è composta da aziende di piccole dimensioni, spesso a conduzione familiare (con meno di 5 addetti) e attive solo in ambito locale. Il fatturato complessivo del settore nel 2020 si è attestato a 29,3 miliardi di euro.

Una recente analisi del Centro Studi YouTrade ha messo in evidenza che il settore specifico della rivendita di materiali edili conta in realtà 27.000 punti vendita, dei quali poco meno di 8.000 dedicati ai materiali edili in senso stretto, che sommano un fatturato stimato nel 2020 di 15 miliardi di euro. Nel settore sono presenti 33 gruppi e consorzi per 1.003 rivenditori associati e 1.491 punti vendita con 594 showroom e un fatturato stimato nel 2020 di 2,86 miliardi di euro, mentre sono 40 le principali insegne multipoint (edilizia+ITS) per 710 punti vendita e un fatturato nel 2020 di 2 miliardi di euro. A queste vanno aggiunte le 29 insegne della GDS del settore brico con 795 punti vendita e un fatturato stimato in 4,5 miliardi di euro. Tanti operatori dunque ma pochi quelli che concentrano dimensione o organizzazione secondo principi della distribuzione moderna.

Una struttura distributiva così frammentata, non solo in senso territoriale ma soprattutto dal punto di vista delle insegne, deve renderci consapevoli che di fronte a ciò che sta accadendo nel mercato quest’anno e il prossimo saranno fondamentali per costruire la solidità del sistema di offerta futuro, quando i trend di crescita torneranno a valori più equilibrati e più in linea con la vera domanda stabile del nostro paese. Dobbiamo essere consapevoli che questa enorme crescita rappresenta una bolla di mercato che durerà un biennio o al massimo un triennio (molto dipende dalle decisioni del Governo in merito alle proroghe del superbonus e all’uso o meno della cessione del credito e dello sconto in fattura), una bolla che rischia di nascondere il vero problema della nostra struttura produttiva: la produttività, la competitività e la capacità di strutturare le aziende, consolidandole e garantendo equilibrio e dinamismo a lungo termine, ovvero lavorando su organizzazione e innovazione. Il nodo chiave è la dimensione di impresa, che significa organizzazione, ottimizzazione delle risorse e capacità di investimento, ovvero potenzialità di innovazione.

La bella novità del nostro paese che per la prima volta presenta tassi di crescita migliori di quelli medi europei, se non affrontato già oggi con uno sguardo di lungo periodo rischia di essere un boomerang per le imprese che non sapranno gestire questa crescita.

Facci sapere cosa ne pensi