Bricolage in Italia: i trend di consumo secondo GfK

Per comprendere l’andamento del mercato italiano del DIY è necessaria un’analisi approfondita che metta in evidenza i trend che stanno impattando sui mercati per arrivare a tracciare il nuovo approccio del consumatore.

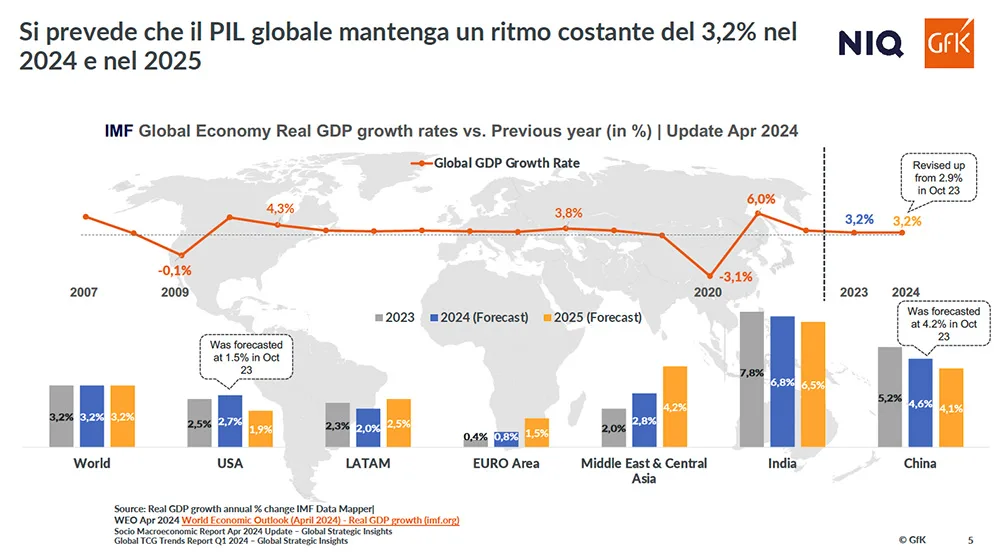

Secondo le rilevazioni GfK, l’inflazione è l’elemento che ha influenzato negli ultimi anni il mercato, DIY compreso, ma che sta tornando all’interno di una forbice accettabile, cambiando anche la percezione del consumatore. Nel dettaglio, l’economia di tutta l’area Euro è più debole rispetto al resto del mondo, con una previsione di crescita per il 2024 dell’0,8%, e dell’1,5% per il 2025.

A tal proposito, tra gli elementi da evidenziare, senza dubbio emerge una preoccupazione a livello geopolitico, con un impatto sempre più elevato, nonché una difficoltà nel fare previsioni a livello internazionale.

Per contro un segnale di positività all’interno di una situazione economica di mercato abbastanza complessa, riguarda la lenta ripresa della fiducia dei consumatori, rispetto allo dello shock dell’aumento dei prezzi energetici nel periodo 2019-2021. Altro punto interessante riguarda la willingness to buy, ovvero l’intenzione da parte del consumatore di fare acquisti ancora abbastanza negativa, però in graduale cambiamento.

Sul fronte Italia, la fiducia dei consumatori risale dopo diversi trimestri di stallo, approssimandosi ai livelli pre-conflitto. Migliora l’andamento dell’inflazione in Italia degli ultimi tre anni, che a giugno 2022 registrava un + 8%, a fronte di un giugno 2023 del 6,4% e di un giugno 2024 con + 0,8%. Anche l’impatto sul consumatore è evidente, soprattutto in termini di preoccupazione: fino al 2023 ad impattare sul sentiment erano il costo della vita e la crisi economica, ora il focus si sposta su guerra e conflitti e cambiamenti climatici.

Macro-trend che hanno influenzato il mercato dell’Home Improvement

Tra i trend che hanno influenzato il mercato, la consumer confidence torna a salire, dopo il crollo drammatico post covid; inoltre dopo due anni difficili, caratterizzati da prezzi elevati delle materie prime, le condizioni sembrano destinate a migliorare.

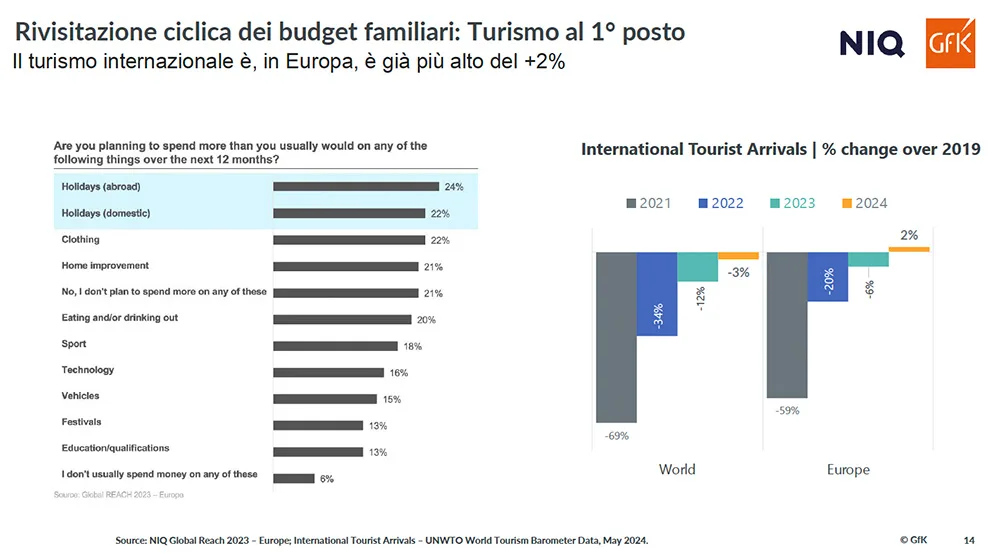

Un altro trend riguarda i consumi dentro e fuori casa, che hanno subito uno stravolgimento durante la pandemia, prediligendo lo stay at home, a vantaggio di un nuovo approccio al mondo casa e all’utilizzo degli spazi completamento cambiato rispetto al passato. L’ultimo aspetto è legato al clima, caratterizzato sempre più da eventi estremi e una crescente imprevedibilità.

Andando nel dettaglio di questi elementi, si evince una crisi globale del mercato immobiliare con prezzi e costi elevati delle costruzioni, oltre ad un incremento dei tassi di interesse; situazione, però, che sta evolvendo a favore di un contenimento dell’inflazione, che si prevede possa portare un impatto positivo al settore. A questi si aggiungono i già annunciati dei tagli del costo del denaro e il modello di lavoro ibrido, che rappresenterebbe un’opportunità per ripensare agli spazi e al settore immobiliare in generale.

Un altro fattore impattante è quello dell’allocazione del portafoglio del consumatore. Secondo una ricerca globale fatta da GfK sulla propensione alle spese superiori rispetto alla media per i prossimi 12 mesi, è emerso che per il 21% degli intervistati l’home improvement ha una sua importanza, dopo vacanze e abbigliamento.

Si torna a parlare di clima, elemento fortemente impattante sull’evoluzione dei mercati, in particolare quelli stagionali come il gardening. Non si può parlare più di stagionalità vera e propria, pertanto diventa di complicato gestire il comparto e le sue dinamiche a livello di assortimento, di promozione sul punto vendita e di vendita di prodotti ad hoc.

DIY Superstore in Italia: quanto vale il canale?

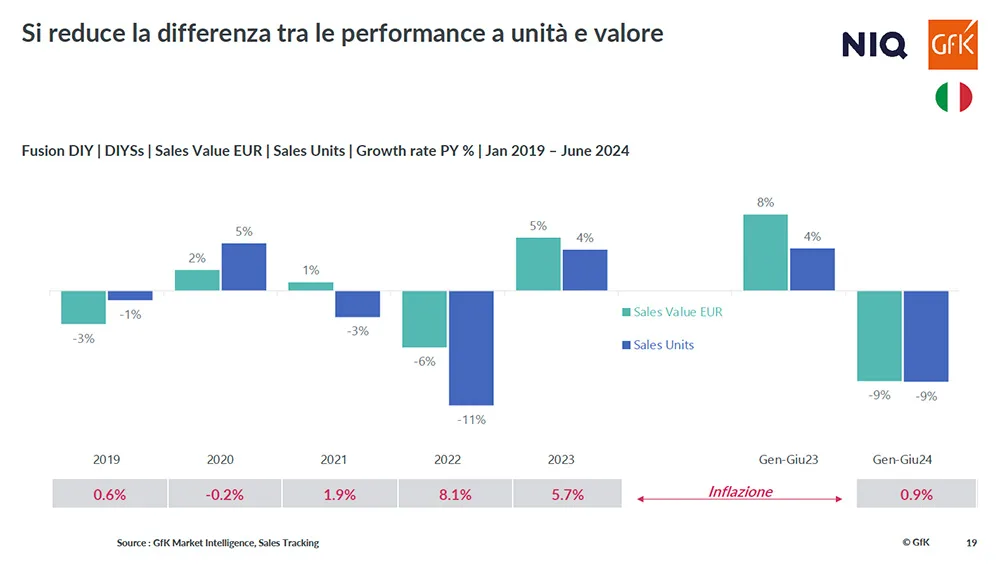

Se nel 2023 il settore diy ha performato in maniera positiva, registrando nel periodo gennaio-giugno un +4%; nel 2024 si evidenzia una flessione dell’8,8%. Un’analisi che però ha visto il mese di luglio a fornire un segnale importante di ripresa per tutti i mercati con una crescita del 3,1% rispetto allo stesso periodo del 2023.

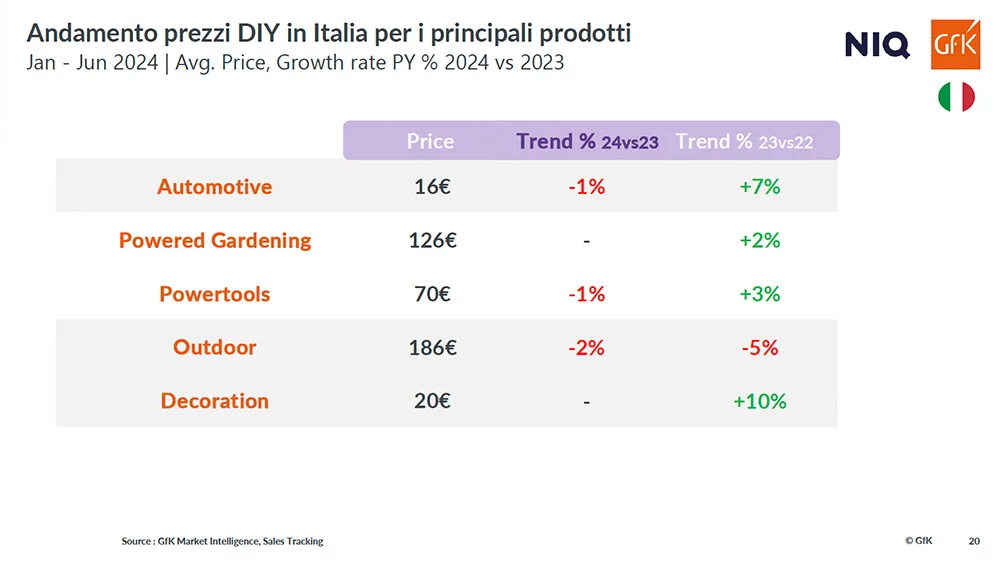

Si reduce inoltre la differenza tra le performance a unità e valore: se il 2023 è caratterizzato da prezzi fortemente in crescita, spinti dall’inflazione, a partire dal 2024 le performance a volume e a valore si equiparano. Lo dimostra l’andamento prezzi DIY in Italia per i principali prodotti: +7% automotive, +2% per il garden, + 3% per i power tools, +10% decorations.

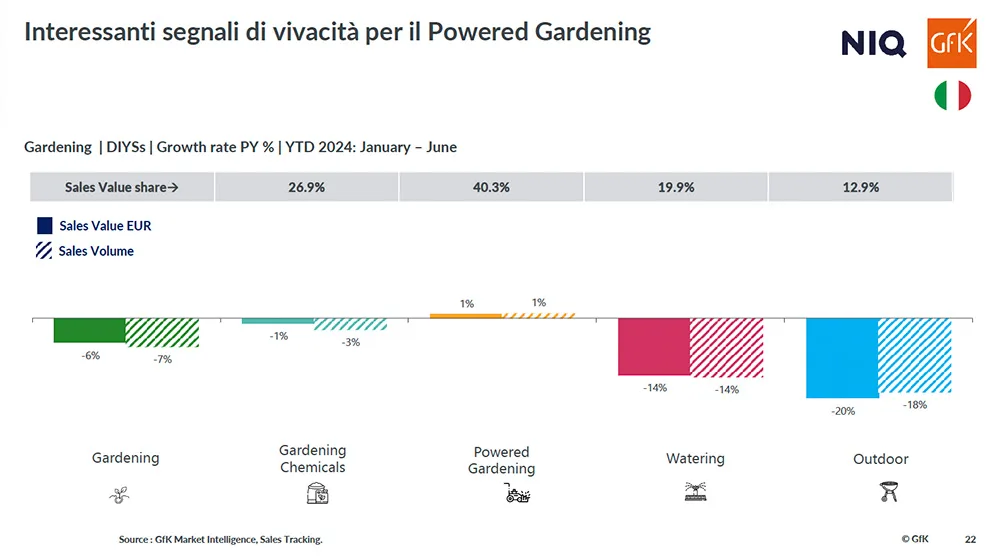

Gardening: ancora prioritario per gli italiani

Un focus interessante riguarda il gardening, un settore in rallentamento che presenta una forte contrazione a livello complessivo, ma con interessanti segnali di vivacità ed elementi da sottolineare. E’ evidente da un lato una contrazione legata ai concimi, al watering e all’outdoor, impattatati in maniera decisa dalla componente climatica, soprattutto nel Nord Italia, dall’altro spicca la positività del Powered Gardening, in particolare i robot tagliaerba sempre più presenti nelle case degli italiani, apprezzati perché considerati più comodi per il 46% dei consumatori, oltre a garantire un risparmio di energia e costi.

Il gardening resta rilevante per il consumatore e lo sarà per le prossime stagioni. Si tratta, numeri alla mano, di un bacino potenziale estremamente elevato: 10 milioni sono le case dotate di giardino privato, gli appassionati di piante e giardinaggio stanno crescendo e continuano a crescere, 3 punti percentuali in più rispetto al 2019, pari al 64%. Circa metà della popolazione, il 43%, dichiara la propria propensione alla cura delle piante anche in termini di tempo investito.

Il Consumatore: come e dove intercettarlo

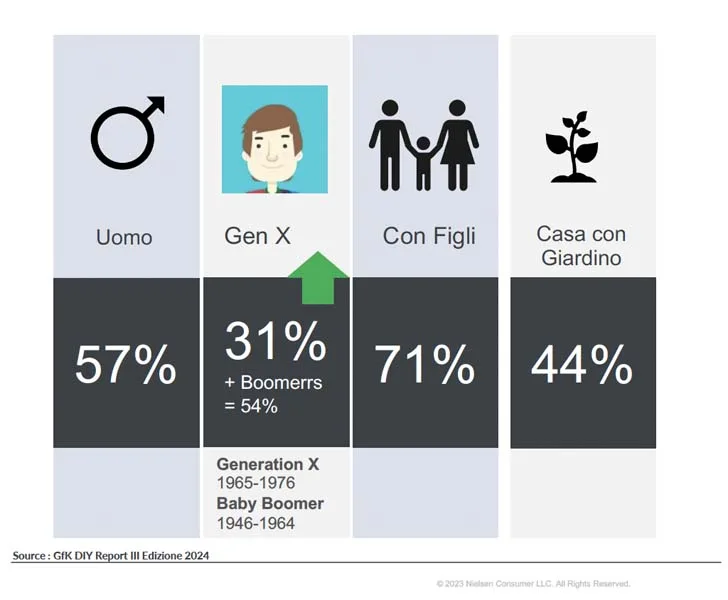

Come definire il consumatore del DIY? Si tratta di un bacino potenziale estremamente elevato: sono circa 19 milioni di persone che entrano in un punto vendita DIY, prevalentemente uomini, per la maggior parte boomer, con una tendenza, però, a uno svecchiamento dell’utenza. Il 71% ha figli e il 44% possiede una casa con giardino.

I vissuti principali legati al Fai da Te si articolando in due direttrici: l’appagamento e saving economico temporale da un lato e Passione & Expertise da condividere dall’altro.

Nel primo caso, il consumatore vede un risparmio economico nell’occuparsi in prima persona dei lavori di casa, ma anche un vantaggio in termini di tempo investito. Il fattore che spicca è comunque la maggiore attitudine e l’appagamento nell’occuparsi personalmente della manutenzione, della ristrutturazione o dell’abbellimento della casa.

La seconda direttrice riguarda l’esperienza: persone a cui piace che gli si chieda la propria opinione circa i prodotti fai da te, le tecniche da utilizzare, le soluzioni; si sentono persone esperte e vogliono esserlo.

Da qui si intercettano i driver di scelta dei prodotti DIY che si basano su tre pillar fondamentali: per il 26% resta il servizio, dato stabile rispetto al 2022, ma estremamente più elevato rispetto ad altri settori. La parte di marca continua a crescere, marca intesa come affidabilità, qualità che diventa fondamentale; flettono rispetto sempre al 2022, prezzo e promozioni sul punto vendita.

Un’ultima analisi riguarda il futuro. Cosa desiderano i nostri consumatori quando entrano in un punto vendita? Suggerimenti sui progetti da realizzare per il 69%, postazione di prova prodotto, a cui si aggiunge un’offerta di servizi digitali a supporto dell’acquisto per mostrare il risultato finale del lavoro.

In parallelo il canale online, visto come competitor sul fronte del prezzo, all’interno del DIY diventa estensione dell’experience sul punto vendita fisico: tra i servizi più desiderati i tutorial su utilizzo dei prodotti, Artigiani/installatori convenzionati e consulenza sui progetti da realizzare.

Facci sapere cosa ne pensi