Veloce come…The Home Depot®. Intervista a Massimiliano Zampella

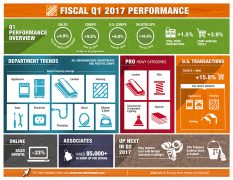

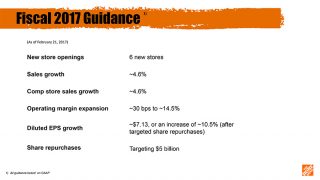

Lo scorso 16 maggio, The Home Depot®, il più grande rivenditore per la casa al mondo con 2.281 punti vendita, ha annunciato i risultati del primo trimestre del 2017: ben 23,9 miliardi di dollari e un aumento del 4,9% rispetto al primo trimestre del 2016. Le vendite omogenee per il primo trimestre 2017 hanno dato un risultato positivo del 5,5%, mentre quelle relative ai soli negozi USA salgono al 6%.

Un risultato commentato da Craig Menear, presidente, amministratore delegato, che ha dichiarato: “Siamo soddisfatti dei risultati che riflettono la crescita attraverso la nostra piattaforma interconnessa e tutte aree geografiche”.

Un’onda positiva che non si arresta, visti i brillanti risultati ottenuti nel 2016; risultati che, tuttavia, non possono essere archiviati solo dalla buona congiuntura economica degli States ma, hanno molto a che fare con il cambio di strategia di qualche anno fa.

L’intervista a Massimiliano Zampella, European Sourcing Director presso The Home Depot®.

in America c’è una congiuntura talmente favorevole che tutti beneficiano di buoni risultati, o la ricetta The Home Depot® ha qualche marcia in più?

Guardando al mercato USA, nella sua più ampia espressione, mi pare che tutte le società quotate alla borsa di New York abbiamo presentato stime superiori per il 2017, evidenziando un trend in crescita. Se dal punto di vista macro la situazione cresce, anche nell’ambito della “consumer confidence” gli indicatori americani sono molto positivi. Ad esempio, in tema di fiducia siamo intorno a 111, un valore molto elevato. Un clima di ottimismo che ha rimesso i moto l’home improvement e gli investimenti in edilizia, sia per quanto riguarda le nuove costruzioni, sia per la manutenzione o ristrutturazione dell’esistente.

Qualche anno fa The Home Depot® ha modificato la propria strategia, rifocalizzandosi sul concetto dell’home improvement. Ma non è stato un ritorno al passato…

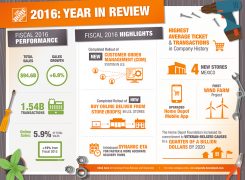

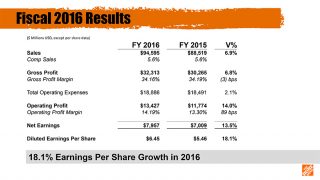

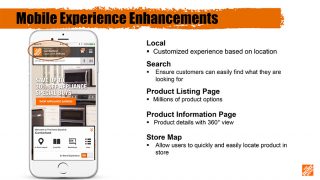

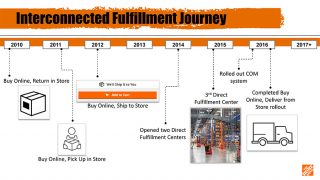

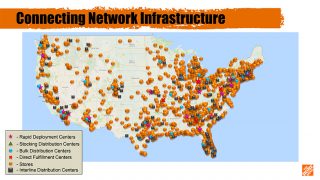

Certamente no, l’azienda ha investito moltissimo, in particolare nell’ambito dell’omnicanalità, con l’obiettivo di utilizzare il negozio fisico e l’on line in modo efficiente e innovativo. Se si prende la mappa dei negozi The Home Depot®, si potrà osservare che l’azienda non ha puntato sull’apertura di nuovi negozi: nel 2016 ne ha aperti “solo” 6, dei quali 4 in Messico, 1 negli Stati Uniti e 1 in Canada. Una differenza enorme se si pensa che nel 2005, quando ho iniziato la mia avventura professionale con The Home Depot®, l’insegna inaugurava un negozio ogni 48 ore. Poi, dal 2008, tutto è cambiato, la crisi ha imposto la ridefinizione della strategia, sulla base di nuove esigenze.

Il forte sviluppo del click&collect

Certo, la crisi, ma la presenza capillare di oltre 2000 negozi assicura la possibilità di essere un player molto forte, che può dedicarsi anche ad altro che non sia il solo sviluppo territoriale.

Diciamo che la fase di copertura del territorio era già stata fatta in periodi pre-crisi, anche se l’azienda ora sta concentrando lo sviluppo fisico in Paesi come Messico o Canada.

Pronunciare il Messico, fa venire in mente, il Presidente Trump e le sue prime dichiarazioni, all’indomani della nomina, a proposito di muri e altre limitazioni. Come sono state vissute dall’azienda le dichiarazioni del Presidente?

Al momento non è cambiato nulla se non la possibilità di un modifica del BAT, ovvero il border adjustment tax, detta anche “tassa di frontiera”, che graverebbe del 20% tutte le merci provenienti dall’estero verso gli Stati Uniti. Tassa complessa e controversa sulla quale, al momento, nulla è stato deciso.

Torniamo a The Home Depot® che ha chiuso il 2016 con ben 94,6 miliardi di dollari di fatturato e una crescita del 6,9% sul 2015. Cosa “spinge” in modo così positivo la vostra crescita?

La crescita di The Home Depot® viene fortemente spinta dall’online e, comunque dall’omnicanalità, quella stretta sinergia che si deve compiere tra negozio fisico e web. Il processo che vede l’acquisto on line e il ritiro in negozio sta andando molto bene ed è in costante aumento, con ricadute economiche molto positive, basti pensare che su 5 persone che comprano con il sistema click&collect, 1 di queste farà un acquisto aggiuntivo in negozio.

Quanto rappresenta l’on line sul vostro giro d’affari?

Al momento, siamo intorno al 6%, con crescite a doppia cifra.

Millenians, Pro e servizi

La clientela in che modo cambia?

Cambia perché è la demografia a cambiare. Negli Stati Uniti i Millenians utilizzano il canale on line, in maniera dominante e hanno caratteristiche che mettono un po’ in discussione la nostra classica categorizzazione, tra diy e pro. Il riferimento va ad una minore abilità manuale, ad una non abitudine a realizzare lavori in casa. Tuttavia c’è grande curiosità ed è per questo che si implementa l’organizzazione di corsi all’interno dei negozi o si producono tutorial. Questo è e sarà sempre più un elemento fondamentale per le prossime generazioni di clienti.

Nella nostra prima intervista, di qualche anno fa, per primo introducesti il passaggio graduale e costante dal “do it yourself” al “do it for me”. Come si conciliano i Millenians con questo passaggio?

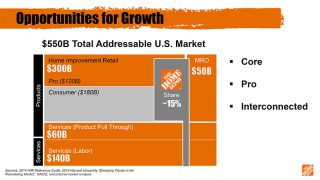

I Millenians non hanno abilità ma dimostrano di volerle imparare, ma non sono gli unici attori del mercato. Negli Stati Uniti la stima del mercato del Diy è di 180 miliardi di dollari, mentre l’ambito Pro è stimato in 120 miliardi, per un totale di 300 miliardi di dollari. In aggiunta esiste un altro mercato che comprende tutta una serie di servizi che, aggregati, generano un ulteriore giro d’affari di 200 miliardi, quindi addirittura superiore ai due precedenti. Inevitabile investire in quest’ultima attività, ed è questo che The Home Depot® sta facendo, ad esempio con l’ultima acquisizione, Interline.

Di cosa si tratta?

Di una società che offre servizi di manutenzione, riparazioni, ma anche vendita di prodotti Pro, che è un altro aspetto sul quale l’azienda sta puntando.

In aumento i fornitori europei

Veniamo all’assortimento. I Millenians, i Pro, come ne influenzano la composizione?

L’obiettivo di The Home Depot® è quello di essere “product autority”, ovvero offrire al nostro cliente il prodotto migliore e un’offerta imbattibile dal punto di vista qualitativo e di costo. Un obiettivo che per me è prioritario, dato il mio ruolo, sempre alla ricerca di fornitori che puntino sull’innovazione e abbiano economie di scala adeguate. Peraltro, con la svalutazione dell’euro di questi ultimi 3-4 anni, le possibilità di un export dall’Europa sono ulteriormente aumentate.

Possibilità anche per i fornitori italiani?

Spesso, entro in contatto con belle realtà, quando incontro fornitori italiani, anche se, altrettanto spesso, riscontro una generalizzata difficoltà nello strutturarsi per la produzione di volumi molto elevati. E’ un peccato, soprattutto quando trovo un prodotto innovativo con delle ottime potenzialità. Ciò nonostante, mi fa piacere sottolineare che la presenza di prodotto made in Italy in The Home Depot® è aumentato: i player che ho trovato, e che già lavorano con l’insegna, continuano a crescere e attualmente sto lavorando con nuove (per The Home Depot® ) realtà che hanno delle possibilità.

Distribuzione specializzata, anche di nicchia

La Gds del bricolage in USA. Quale evoluzione e come si posiziona l’insegna arancione?

Partiamo dalla fine. The Home Depot® è una presenza indubbiamente importante sul territorio, ma che, rispetto al mercato nella sua totalità, non va oltre ad una quota del 20%; una percentuale che la dice lunga sulle potenzialità di sviluppo dell’azienda, ma anche della diversificazione distributiva presente negli Stati Uniti. Detto questo, direi che in questi ultimi 5/6 anni non si sono verificati molti cambiamenti nel panorama distributivo del bricolage statunitense. Le differenze sono minime, diversamente, è l’on line ad aver registrato l’evoluzione più importante.

L’omnicanalità è parola d’ordine della stragrande maggioranza delle insegne, ma il mondo dei pure player? Che genere di realtà si profila negli Stati Uniti? Sono molti?

Si, tuttavia il numero si riduce moltissimo se andiamo ad analizzare i pure player che hanno economie di scala elevate. Inoltre tendono alla specializzazione per merceologie o target.

Facci sapere cosa ne pensi