Francia, il mercato della decorazione della casa nei prossimi anni

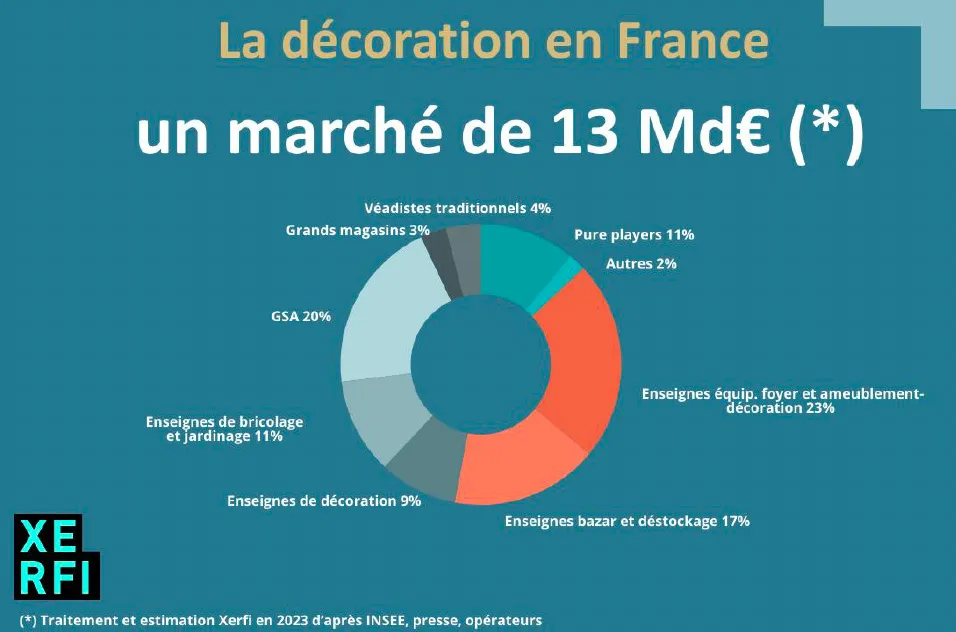

Xerfi ha appena pubblicato uno studio intitolato: “Il mercato della decorazione della casa: affrontare le sfide della crisi immobiliare, dell’inflazione e dell’ultra-competizione. Strategie innovative e cambiamento digitale entro il 2025”. E i centri brico e garden valgono l’11%.

Tra l’inflazione e la crisi immobiliare, il mercato della decorazione della casa non sta passando un buon momento. Habitat è appena fallito, mentre Alinea e Zodio hanno annunciato la fusione. Per non parlare delle numerose ristrutturazioni.

Secondo i calcoli degli esperti di Xerfi, in Francia, il mercato della decorazione della casa nel 2023 si ridurrà dell’1,5% in valore e del 6,5% in volume, per un valore di quasi 13 miliardi di euro. Stretti tra il forte aumento dei costi di approvvigionamento e l’impossibilità di trasferirli completamente ai consumatori di fronte all’intensificarsi della concorrenza, anche i margini commerciali dei distributori specializzati sono diminuiti.

Questo nonostante il forte aumento dei prezzi degli articoli decorativi (stoviglie e utensili da cucina, oggetti decorativi, tessuti e biancheria per la casa, illuminazione) nel corso dell’anno. In realtà, bisognerà aspettare il 2025 perché il mercato si riprenda, grazie al miglioramento del potere d’acquisto, alla ripresa delle vendite di case vecchie e all’acquisto di attrezzature per la casa. Per allora, secondo le nostre previsioni, il mercato sarà cresciuto del 4% in termini di valore, a 13,7 miliardi di euro, e del 2% in termini di volume, rispetto al 2024.

Il mercato crescerà

Il contesto competitivo rimane difficile per le catene di arredamento e decorazione (che rappresentano meno di un terzo del mercato). Sono sotto pressione da parte dei supermercati, ma soprattutto da parte delle catene di bazar e di liquidazione (TEDi, Centrakor, ecc.) e dei leader della moda a basso prezzo (Kiabi e Shein), che si stanno diversificando attraverso i loro marketplace.

Anche le piattaforme di seconda mano (generaliste come Leboncoin o specializzate come Selency) sono in gioco. Oltre al lancio di nuove insegne, si sono appena risvegliati alcuni marchi inattivi, come Geneviève Lethu, il che significa che una moltitudine di canali di distribuzione e di attori si sta dividendo il mercato della decorazione.

Sebbene l’ascesa dei discount e degli operatori del web (leader dell’e-commerce, DNVB o piattaforme dell’usato) sia una realtà evidente, il livello di concentrazione è più elevato di quanto la molteplicità degli operatori possa far pensare. Secondo la classifica stilata da Xerfi, poco più di venti operatori (tutti i canali messi insieme) rappresentano quasi il 70% delle vendite totali di articoli decorativi.

Ikea è in testa con oltre il 10%, seguita da E.Leclerc, Maisons du Monde, Action, GiFi e Leroy Merlin, tra gli altri.

Il digitale e l’opportunità di consolidare o sviluppare le proprie posizioni

Per migliorare le proprie prestazioni e riprendere l’iniziativa di fronte alla concorrenza, i rivenditori cercano modi per rispondere. Non è il momento di espandere le reti, anzi, il numero di negozi è addirittura in calo, ad eccezione delle catene di bazar e discount, che sono ancora molto dinamiche. L’e-commerce è ormai radicato nelle abitudini di acquisto dei francesi, ma rimane una priorità strategica.

È difficile ottenere profitti dall’e-commerce a causa degli elevati costi di marketing e di logistica, ma consente ai rivenditori online di sfruttare il proprio pubblico e i dati dei clienti. Se la creazione di un marketplace è una fonte di monetizzazione del pubblico, i media per la vendita al dettaglio sono un’altra fonte.

Conforama e But hanno recentemente lanciato la loro rete pubblicitaria, la prima nel mercato dell’arredamento e della decorazione della casa, e con un numero sempre maggiore di famiglie che si rivolgono ai beni di seconda mano, posizionarsi in questo mercato sta diventando essenziale. Tuttavia, i rivenditori stanno lottando per trovare il giusto approccio e il giusto modello.

La Redoute, ad esempio, ha recentemente cambiato il modello della sua piattaforma La Reboucle, passando dall’intermediazione CtoC a quella BtoC. La maggior parte dei rivenditori si sta concentrando sulla conquista di nuovi segmenti di clientela, in particolare nel mercato professionale, a fronte di un mercato dei consumatori altamente competitivo.

Il mercato immobiliare degli uffici offre nuove prospettive, mentre lo sviluppo del telelavoro e dell’ufficio flessibile aumenta la necessità di razionalizzare e riorganizzare gli spazi. Questa è una delle strade che BUT sta esplorando. Anche i retailer non trascurano le loro iniziative di CSR in diversi ambiti (produzione locale ed eco-responsabile, negozi verdi, riduzione dei rifiuti, ecc.) e le utilizzano come strumento di comunicazione chiave per differenziarsi dalla concorrenza.

Foto credits: Alinea

Facci sapere cosa ne pensi